민법은 1977년 12월 31일 개정되어 “차등분배제도”를 도입하고 1년후 시행한다고 하였는데, 이 규정인 유분함량제는 그해인 1979년 1월 1일부터 시행되었다. 개정 후.

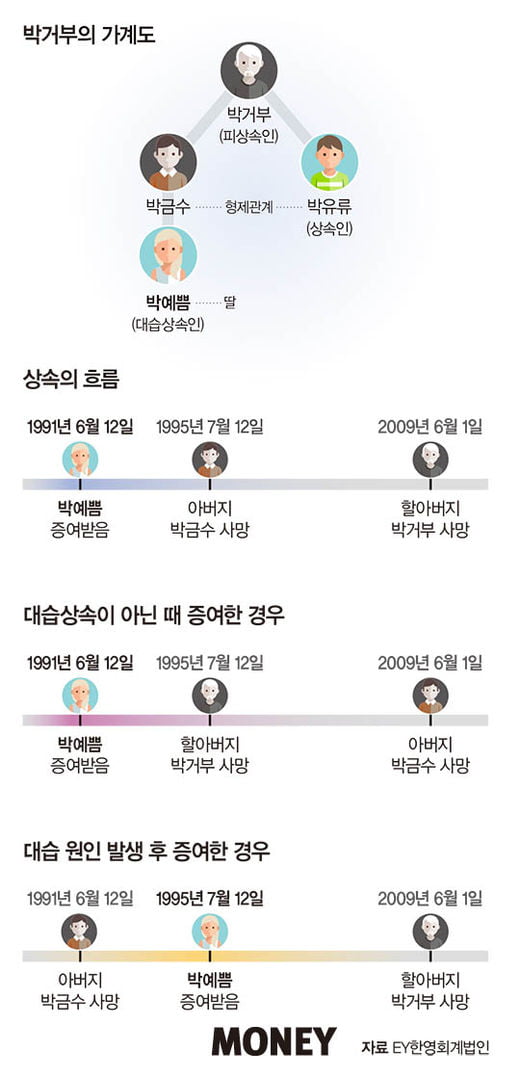

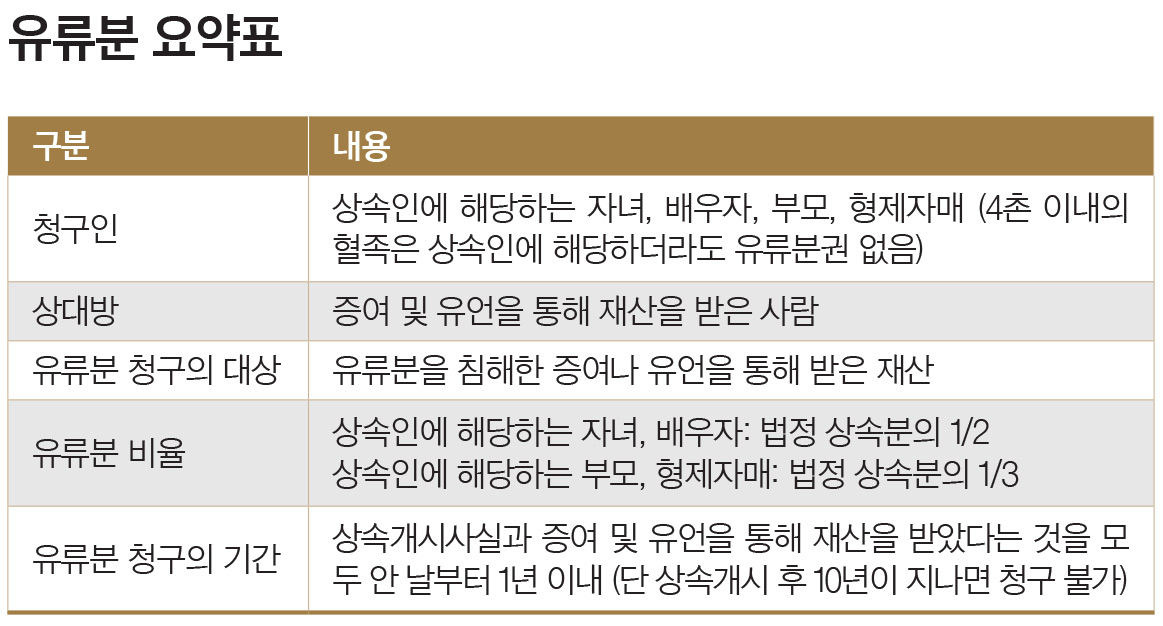

다만 “이 법 시행일 이전에 시작된 승계에 대해서는 이 법 시행일 이후에도 종전 규정이 적용된다”는 부칙의 문제가 쟁점이 됐다. 선조가 사망한 시간만을 기준으로 할 경우 선조가 1979년 1월 1일 이후에 사망한 경우에 한하여 그 이전에 증여받은 재산 중 유보된 부분의 반환을 청구할 수 있다. 1979년 1월 1일 이전에 증여된 재산은 반환 신청이 가능한 이행 전 증여 재산을 제외하고는 유보분 반환 대상이 아니기 때문이다.

예를 들어, 2020년 1월 30일에 조상이 세상을 떠났지만 1978년 11월 20일에 장남에게 재산을 증여했다면, 조상의 사망일에 따라 상속제도가 적용된다면 장남은 상속하다. 1978년 11월 20일에 증여된 재산. 한편 유보분 제도의 적용을 증여시까지 연장하면 1978년 11월 20일에 증여받은 재산은 법정분리제도 도입 전인 유보분으로 환급할 필요가 없다.

이 문제에 대해 한동안 하급심에서 엇갈린 판단이 나왔으나 2018년 7월 12일 대법원에서 소유권이전등기 등의 이행을 완료하라며 2017다278422호 판결을 내렸다. 법정지분제도가 도입된 1979년 1월 1일 이후에 피상속인이 사망한 경우에도 상속인은 소급분 환급 대상에서 제외됩니다. “그만두세요. 따라서 최고인민법원의 판결에 따르면 유치권 제도가 시행되기 전에 증여받은 재산은 유치권을 주장할 수 없습니다.

그러나 유류반환 소송은 이 같은 판결로 끝나지 않았고, 여전히 여러 가지 쟁점이 있기 때문에 유류분담제 도입 이전에 주었던 선물이 유류반환 대상이 아니더라도 유류분배 정산은 안 된다. 기본재산에 포함되는지, 기본재산에 속하는지, 반환 대상에서 제외될 뿐인지 논란이 되고 있다. 이 문제를 유증 문제와 연결하는 것은 매우 중요한 문제가 된다.

예를 들어 1978년 조상이 장남에게 증여하고 차남에게 유언을 남기고 2020년 세상을 떠났는데 장녀가 유산 반환을 청구하는 소송을 제기했는데 장녀의 유산은 따라서 민법 제1116조에 따르면 장남이 1978년에 4억원 상당의 증여를 받았다면 차남은 유언으로 2억원 상당의 재산을 상속받았고 딸의 상속분은 1/6, 기본 재산은 큰아들에게 3억원이 됩니다. 에 포함하면 장녀의 상속분은 1억원{=(장남 4억원 + 차남 2억원)×1/6}이므로 장녀는 차남에게서 1억원을 돌려받는다. . 한편, 장남의 4억원이 유보율 제도 시행 이전에 기부되었으나 처음부터 기본재산에 포함되지 않았다면 장녀의 유보분은 3333만원이 된다. 2억원 x 1/6}, 나머지는 차남에게 물려주었다. 따라서 분배정 시행 이전에 기증한 재산이 분배정의 기본 재산에 포함되는지 여부에 대한 문제도 해결해야 한다.

다만, 위의 경우 “석유분할제 실시 이전에 완성된 증여재산은 포함되지 아니하므로 기본재산 자체에 속하지 않는다고 판단하는 것은 합리적으로 추정할 수 있다. 따라서 해당 대법원 판결에 따르면 큰딸은 차남에게서 3333만원만 돌려받을 수 있다.

그런데 문제는 상속인이 반환재산을 받지 못한 증여재산은 수급권제 시행 후 증여재산으로 한정되고, 수급제 시행 전 증여는 증여재산조차 포함하지 않는다는 점이다. 권리의 기본 속성 계산 문제가 해결되더라도 유보분 제도 시행 전에 유보분 상속인이 증여를 받아야 한다면 어떻게 해야 하는지도 문제다.

예를 들어 1978년 큰아들이 4억 원, 2010년 차남이 2억 원을 받았다. 2020년에 조상이 사망하면 장남이 받을 수 있는 나머지 부분에 대한 산정방법은 “남은부분 청구 = {(증여재산+유증재산+상속재산-상속채무)×상속재산} – 의 조합을 이용하여 큰아들 증여재산과 상속재산 사실 “재산상속제 도입 후 재산을 물려받지 않았는데 차남만 2억원을 증여받았다. 즉 증여받은 4억원은 기본재산 잔여분에 포함되지 않고 장남은 “{(차남 증여 2억원+유증 0원+상속채무 0원)’을 청구할 수 있다. 0원) × /14 } – 장자증여재산 0원 – 장자상속재산 0원 ⇒ 5천만원” https://mblogthumb-phinf.pstatic.net/MjAyMDAzMjRfOTgg/MDAxNTg1MDQzMTQ4NTg3.lcmmk1amONUITmuP1vhURqSw18c9-hBboKlRtzLKOa8g.uX0MAPYk6SJsftCuFRiSoFDQ–qWaiGD6Ib1e5K62fG4g.

이에 대해 재판부는 “민법 개정 이전에 증여받은 재산은 재산가액 산정 시 기본재산에 포함되지 않지만 차액 산정 시 특별소득으로 공제해야 한다. 따라서 이 판례에 따르면 위의 장남 산식은 “{(차남 2억원 + 유증 0원 + 상속 0원 – 상속채무 0원) × /14} – 장자 증여금 4억원 – 장자 상속금 0원 ⇒ – 35억원”. 결국 장남은 기름이 부족하지 않았고 기름을 돌려달라고 할 수도 없었습니다.

따라서 유보금 제도 시행 이전에 증여받은 재산은 유보금 반환 범위에 속하지 않으며, 유보금 산정에도 포함되지 않는다. 재산이 있는 경우 환급액에서 증여재산을 공제해야 하므로 이를 염두에 두고 본인이 환급액을 계산합니다.