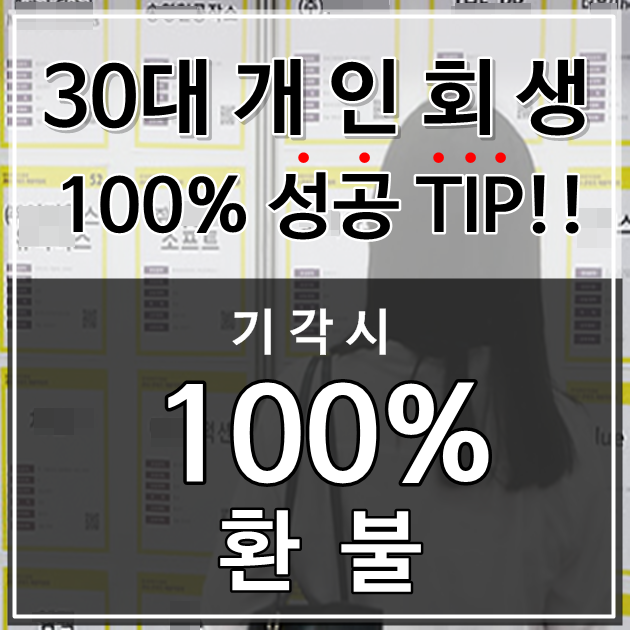

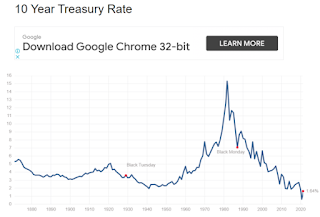

요즘같이보이는현상이10년물국채금리가상승하고있는데주가가상승하고있는모습은지난번폭락때와는움직임이다르다는것입니다.

금리가 최근 갑자기 올라 단기 과녁에는 떨어질 것 같아요.50일 선을 위로 옮긴 빨간 선을 크게 벗어나 상승했죠.돌아와야 합니다.

주가는 잘 버티고 있으니까 고무적이죠.

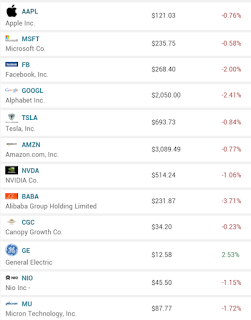

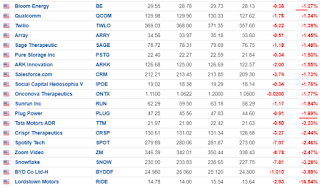

대형 기술주는 다소 떨어졌지만 폭은 크지 않다.

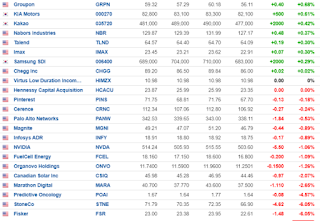

추원이 6% 상승, 공유차 리프트도 6% 상승, 스냅 5% 상승, 고무적입니다.

반면 플러그파워 2% 가까이 하락.하락폭이 작습니다.

이제는 기술주의 주가하락에의 저항이 강해진 것 같다.여기에 기술주의 미래 힌트가 있는 것 같다.

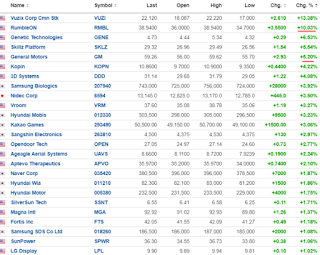

한스가 그냥 인수한 RMBL 10%나 올랐어요대단합니다. GM이 5% 올랐다. 그래서 경기가 회복돼 실적이 좋아지는 전통 자동차주에 투자해야 한다.즉 산업주다.

아야시한 피스카가 6% 떨어졌군요.

10년물 국채금리의 미래한스내피셜주의. 판단은 각자. 자기나름의 소신을 가지고 할 것.

중단기 : 1 년 이내에 2% 내외 가능합니다. 하락하다,상승하다라는뜻이죠.기술주도 출렁거리고 있습니다만, 내성이 생긴 것 같습니다」올라 갈지도.

거품천장: 정확한 검토 결과는 아니지만, 3~4% 정도 오르는 것이 아마 한계일 것입니다.왜냐하면 연준을 내릴 거라고 예상해요.

거품천장 근처에는 기술주의 비중을 줄여야 할 것 같아요.기술주는 미래가치인데 미래가치는 금리를 넣어 현재가치로 전환합니다.즉 금리가 높으면 빚이 많은 기술주의 미래가치가 떨어집니다.

JP모건도 금리가 2.1%포인트 이상이면 기술주에 타격이 크다고 했습니다.

그래서 3~4%가 절대치로 봤을 때 너무 높아?아닙니다. 이 정도면 4차 산업 기술 회사도 크게 이자 상환의 부담 없이 회사를 운영할 수 있을 겁니다.

닷컴 버블 때는 67%였습니다.

문제는 금리가 아니라 개별 주식의 주가가 펀더멘털 대비 높거나 낮거나 하는 데 있다.

빚이 많은 회사는 현재 가치가 낮아지므로 주식투자 비중을 줄여 리밸런싱해야 합니다.34%의 근거는?한스 일본을 보면 알 수 있어요.지금 일본의 10년물 채권 금리가 0.1%입니다.

일본의 GDP 대비 국채가 대략 260%가 됩니다.미국이 130% 정도였던 것 같아요. 점점 더 늘 것 같고요.

금리가 오르면 국채 이자 상환 비용이 눈덩이처럼 불어 감당하기 어렵다.

국채 이자가 낮아야 정부 재정에서 그 이자를 갚을 수 있어요.이게 큰 적자로 돌아서면 나라가 휘청거립니다.

https://blog.naver.com/dline1secret 일본이 망해도 망하지 않을지 제멋대로 검토해 버렸다. 여러 유튜버들이 자기 검토도 없이 일본의 부채가… blog.naver.com

그래서 일본은행 총재 구로다가 필사적으로 YCC를 해서 최근 국채 금리를 0.2%로 낮춘 이유라고 판단합니다.” 구로다가 일본의 10년물 채권을 무제한 매수해서 금리를 거의 0%로 내린다.갈 때까지 간 경우죠.

그래야 국채 빚의 260%의 이자를 감당할 수 있을 만큼 관리가 가능해진다.이것이 미국의 미래다. 미국도 이 길을 갈 것입니다.

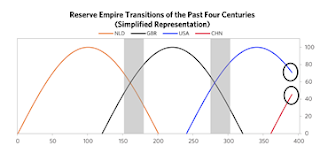

이것이 레이다리오가 말하는 부채 사이클의 끝이다.미국은 부채 사이클이 하락중.

미국은 부채 사이클의 종말에, 기력이 쇠약해져 향후 5~60년 전후에 패권을 인도로 옮길 가능성이 있습니다.

유럽만 보면 패권은 서서히 터키로 가는 것 같아요.

중국은 1~20년, 미국을 이기고 먹고 떠들며, 인구 감소와 함께 서서히 가라앉아 갈 것입니다.

한국의 미래를 밝게 보고 있습니다.통일이 되면 당분간 문제가 많겠지만 장기적으로 보면 새로운 활력을 얻을 것이다. 국본주의

그래서 제 4차 산업기술주는 어떻게 될까 하고 한스 저는 생각하는데 생각보다 잘 버틸 수 있을 것 같아요. 오르락내리락 할 거예요.하지만 여전히 보수적으로 산업주, 가치주, 금융주 등으로 왔다갔다하며 리밸런싱을 해야 할 것 같다.선진국과 개도국 간의 리밸런싱도 빼놓을 수 없다.

당연히 인도니까 리밸런싱 덤북해야죠

인도를 대표하는 현대자동차인 타타나 삼성전자인 인포시스, 또는 하나 은행인 최고 은행주도 미국 시장에 상장되어 있습니다.중국의 구조조정이 끝나면 그대로 진입기회가 바로 옵니다.당연히 리밸런싱해야죠.

사실 예전부터 말했지만 미국 주식은 절반 이하로 줄이고 인도 중국 베트남 주식을 절반 이상으로 늘리는 게 답입니다.패권이 넘어오고 있으니까요.거시 경기 순환 사이클상도 그렇고, 부채 사이클 제국 사이클도 그렇습니다.신흥국이 주식에 보다 많은 이익을 가져오다.

러시아에 전쟁 루머가 있네요. 만약에 조용해지면 러시아 주식도 좋겠죠.이 나라는 경기 부양을 거의 하지 않는 나라예요. 거품이 적다

버블 붕괴 후 바닥에서 금리는 당연히 바닥을 칠 것이고, 제4차 산업주 올인입니다.총알을 많이 저장한 사람들이 승리.승패는 여기서 나온다.

작년에 벌었다고 좋아할 것도 없다.덩달아 돈을 빌려 투자했다가 잘못 꼬이면 버블 붕괴 때 몇 배 이상 붕괴될 수 있다.

다음 기회에 이 주제에 대해 확실하게 블로킹 할 예정.

[같이 읽으면 좋은 글]

“거품 주가는 천장과 바닥을 잡을 수 있는데 거품의 끝자락은 불가능한가” 주가 폭락 주식 매도의 시기 해설. 추격 마지막 기회가 있는 다음 주식 전환점은 언제인가?